皆様、お久しぶりです。

最近の銀行株の賑わいを見て投資の参考になるような事柄を書いて置く必要があると思ったので、久方振りに投稿します。

最近、あるストラトジスの方のYouTube動画で銀行株は「短期金利マイナス金利が解除されたら一旦は売り」という発言があり愕然としたので、こちらの掲示板に暫くの間、市場金利の上昇で銀行の収益がどう変わるかのかを書いて皆さんにお知らせしたいと思い至りました。

現在の仕事の関係上、不定期かつ夜間、休日が多くなると思いますが宜しくお願いします。

分かりやすくする為に以前と同様に厳格さを多少犠牲にしている点はご了解ください。

投資関係の専門誌が銀行を金利上昇で注目しつつも、その評価が自己資本比率や経常利益率といった全くの的外れの基準で記事を書きまくっていて呆れています。

結論から先に言うと銀行の金利上昇(変動)による収益の変動具合はディスクロージャー誌に開示されています。

それはIRRBBと言う尺度で2種類の数値が計算されています。

IRBBの内容は2つありΔEVE (経済価値変化)とΔNII(期間収益変化)です。

2つある理由は、金利変動が銀行に与える影響は二種類に分類できるからです。

一つは保有している金利が固定されている債券や一部の貸出の時価(評価)が市場金利の上下で変動する「含み損益」の変動です。(債券価格が市場金利水準の上昇で下落し、金利の下降で上昇するのが分かりやすいと思います)

※極論すれば、市場金利の変動による含み損益の変動額を計算したものがΔEVEです。

もうひとつは金利が変動する貸出や預金等の金利水準の変動から起きる収入・支出の変動です。

貸出金利息(収入)の増加と預金利息(支出)の増加が同時に起きた時にその差額である利ザヤ(期間収益)がどうなるかです。

変動金利貸出の金利が上昇し、銀行が受取る利息が増える。しかし銀行が支払う預金の利息支出も増える。

では、全体(利ザヤ)はどうなるのか?

この事を計算で示したのがΔNIIです。

の値は銀行ごとにまちまちです。

ちなみに注意する必要があるのは、ディスクロージャー誌ではΔEVE、ΔNIIともに「発生しうる損失額」で表示されています。

「正の数字が損失で負の数字が利益」で表記されていますから、注意が必要です。

そして、最大の問題は金利の変動幅(ショックあるいはストレスの幅)でこの数値は変わって来ます。しかし想定している金利ショックの幅は金融機関毎に微妙に異なり、当局の告示にもとづくショック幅であったり100BP、あるいは200BPを金利ショックの幅として採用している金融機関もあります。

つまり、計算前提となる金利ショックの変動幅が同じでないと直接の比較はできない事に留意して下さい。

債券等の金利固定資産の「含み損」を表すΔEVEについては、次の店に注意して下さい。

債券の含み損が出ても、それは市場で償還前に売却したり償却しない限り表面化しません。期間収益を抑える方向で作用します。

そして「含み損」の額は金利が上昇し続けない限り、満期償還までの「全期間分」です。

そして期間収益の変動幅は主に「次の1年間分」です。

つまり含み損の発生があってもΔNIIがその額を補える水準(マイナス値)であれば、トータルの収益は大幅に増加する事になります。

一部のメガバンクの数値をディスクロージャーから収集して内容を精査して見ると面白い事が分かります。

それでは、今回はこれくらいで・・・

また不定期に投稿しますので、皆様の奮闘を期待します。

では、では・・・

2022/1/23 一部を訂正させて頂きました。

ちなみに、メガバンクは買いオンリーです。空売りは非推奨です。

地銀はバラバラでまちまちです。今後の与信費用(不良債権の処理損失)の増加が見込まれる地銀もあり、選別が必要です。メガバンクが引続き買い推奨なのは元々中小企業向け融資をほとんどやっていないからです。

Madさん、お久しぶりです。

>あるストラトジスの方のYouTube動画で銀行株は「短期金利マイナス金利が解除されたら一旦は売り」という発言があり愕然とした

岡崎さんですねw

「そんなに単純な話ではなく、定量的に考えよう」

というのがMadさんの立ち位置ってことですね。

お暇なときにまた書き込んでいただけると幸いです

個人的には当分メガバンはホールドする予定ですので心強いです😆

今日は時間があつたので、昨日投稿したIRRBBの見方について余計なお節介を書いて見る事にしました。事例を基にした方が分かりやすいので、みずほFGの係数を基にして、妄想投資家が夢の世界の根拠の薄い妄言を書き綴ります。

なお、係数の出典は以下です。

20年3月期、21年3月期

https://www.mizuho-fg.co.jp/investors/financial/disclosure/data21d/pdf/46.pdf

※IRRBBは54頁に記載。

22年3月期

https://www.mizuho-fg.co.jp/investors/financial/disclosure/data22d/pdf/shiryo_all.pdf

※IRRBBは289頁に記載。

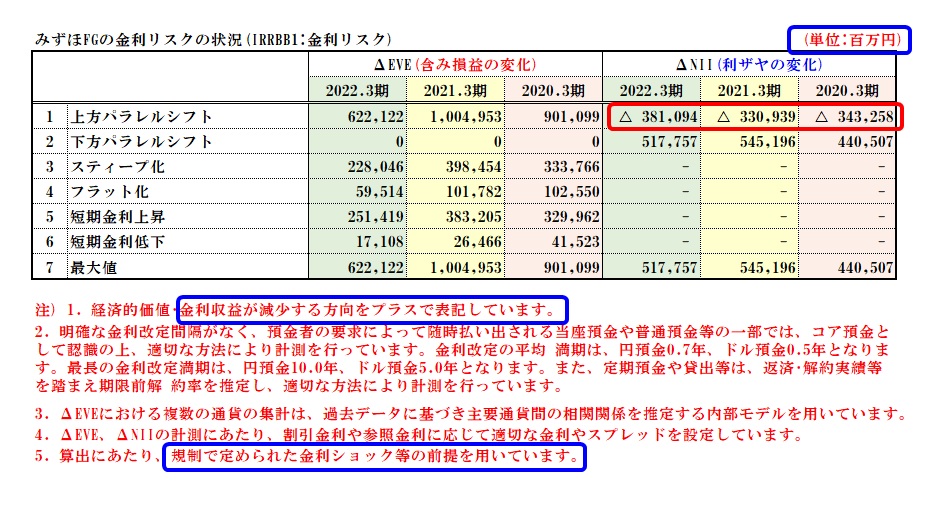

先ずはIRRBBの係数表をご覧ください。

そして留意事項として、2022年3月期のみずほFGの段階・区分別利益は以下のとおりです。

経常収益 3,963,091百万円

業務純益 851,259百万円

経常利益 559,847百万円

純利益 530,479百万円

1株益(円) 209.3円

この状況とみずほFGのIRRBBの係数を見ても、恐らくはピンと来ない人は少なくないでしょう。

まず、注目して欲しいのは、ΔNIIです。単位は百万円で、2022年3月期は△381,094百万円になっています。

このマイナスの意味は金利が上昇すると「金利収支の減少」ではなく「金利収支利益が増加」するという意味です。みずほFGの場合、その額は実に381,094百万円にもなります。

この額は大ざっはに言うと経常利益の 559,847百万円に単純に上乗せされる額と見ても構いません。

そして、その上乗せされる額は1年間しか計算していません。(これは取引が続く限りずっと続く性質のものですす)

現実には短期と長期の金利が全く同一の幅で動く事は想定できませんが、計算の為に短期も長期も同一幅で変動する事を前提に計算した「1年当たり/毎期」の増益幅を示しています。

そして、これはBSの資産側の(貸出金等)だけでなく負債(調達)側である預金の利息の増加も考慮して計算に入れた数値です。つまり預金金利の上昇も計算に入っています。

何処かの誰かは実勢にALMの数値計算をしていましたから・・・間違いありません。

如何に金利上昇の影響が大きいか分かります。

そして問題は金利ショック(上昇幅)の度合いです。この金利上昇の幅が大きくなれば、当然に利ザヤの変化幅も大きくなりますから・・・

しかし、そのショックの幅はディスクロージャー誌からはハッキリとは分かりません。隠すような性質のものではありませんから、誰かが電突でもしてくれれば、助かりますが。(#^.^#)

ちなみにここまで読んで来て毎年の「期間損益が大幅に改善する」のは分かったけど、「債券の含み損の増加額は期間損益の改善額以上に大きい」のではないと疑問を持たれる方もいると思います。

実はこの部分がクセモノで単純に数字だけ見ると投資をためらう原因になっています。

債券の含み損の額は当然のように金利上昇による価値の変動幅を全て表示しています。つまり単年度ではありません。

もし、金利が1%上昇するのなら、金利が1%上がった水準で現在価値を計算し直した額です。つまり最大の損失額が計算されている訳です。

現実には債券を売却処分して損失を計上しない限りは債券が償還されるまで期間収益を圧迫する形で損失処理されます。

もし、仮に622,122百万円の経済価値の低下(時価評価の低下幅)を起こす債券の平均残存期間が10年だとすると、毎年の損失の圧迫額はその1/10の62,212百万円になります。

つまり、期間損益(1年間)の改善額の381,094百万円のわずか16.3%にしか過ぎず、差引では318,882百万円の改善という事になります。

そして、債券の追加投資を行って残高を増やさない限り、含み損は償還によって自然に改善されてゆきます。

勿論、金利上昇での含み損の増加は足かせにはなり、それによる自己資本への影響が大き過ぎると貸出を増加させたくともできなくなる事も起こり得ますが、それは個々の銀行の問題です。

そして、自己資本比率の落とし穴は銀行法で用いる自己資本比率では、国債はリスクゼロで計算されているという事です。

ですから、国債で含み損を抱えていて身動きが取れなくなっている銀行程、銀行法上の自己資本比率が高いという漫画のような現実があると言う事は忘れる事はできません。

金利の上昇がゆっくりと進む限りは圧倒的に収益性が改善される事を理解して頂けたら幸いです。

そして重要なのは保有している債券等の平均残存期間です。

機関投資家は常に債券のデュレーションを意識していますが、銀行のディスクロージャー誌に記載されている保有債券の中身を投資家が意識しているようには思ない事です。

これからも銀行株の上昇が続くと私は考えています。しかし次のフェーズ(マイナス金利の解除後)では、選別が進むと考えています。

皆様の意見を宜しくお願いします。

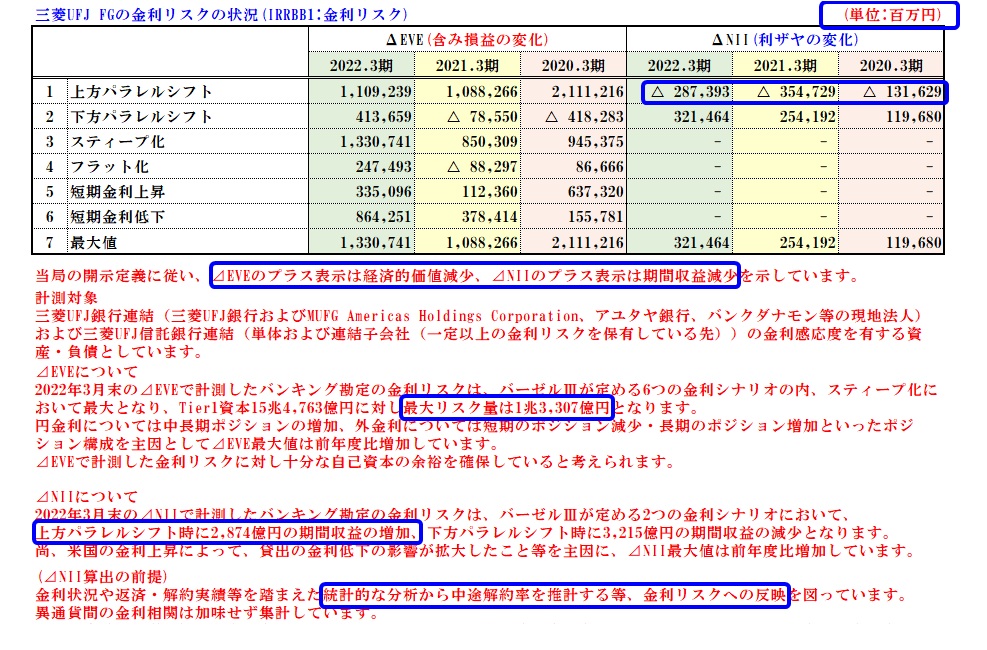

少々時間ができたので三菱UFJ・FGのIRRBBを探してきました。

どうも、この係数はあまり知られたくないようで、分かりやすい所に無いので今日はサービスしておきます。

三菱UFJフィナンシャルグループの

IRRBB1:金利リスクは以下のとおりです。

同グループの2022年3月期の

連結経常収益 6,075,887百万円

連結経常利益 1,537,649百万円

当期純利益 1,206,447百万円

一株当純利益 88.44円

これに対する金利上昇による影響額は皆様が試算して頂くと良いと思います。

出典

https://www.mufg.jp/dam/ir/report/disclosure/pdf/2022-data_all_ja.pdf

276頁(PDFの表示では278頁)

https://www.mufg.jp/dam/ir/report/disclosure/pdf/2021-data_all_ja.pdf

272頁(PDFの表示では274頁)

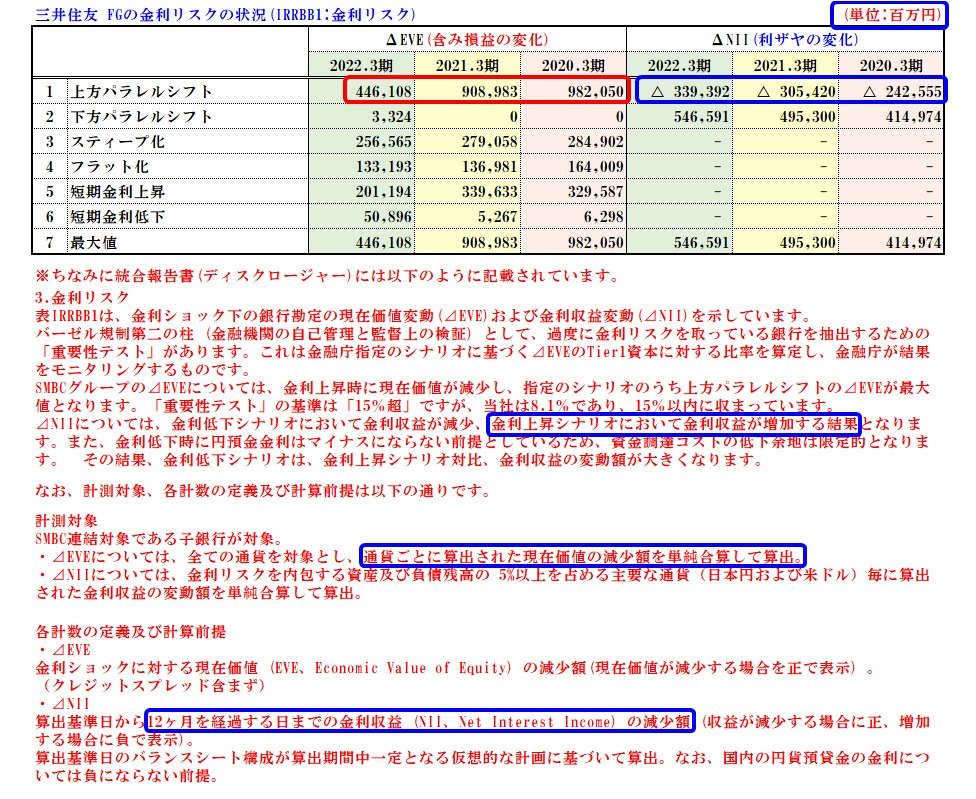

おまけです。

三井住友フィナンシャルグループのIRRBB1は以下のとおりです。

2022年3月期の三井住友フィナンシャルグループの

経常収益 4,111,127百万円

経常利益 1,040,621百万円

当期純利益 706,631百万円

1株当純利益 515.5円

に対する金利上昇による影響額はご自身でお考え下さい。

出典

https://www.smfg.co.jp/investor/financial/disclosure/fy2021_f02_pdf/fy2021_f02_00.pdf

167頁(PDFの表示では85頁)

https://www.smfg.co.jp/investor/financial/disclosure/fy2020_f02_pdf/fy2020_f02_00.pdf

168頁(PDFの表示では86頁)